Depuis 2012, les droits de donation et de succession n’ont pas été réévalués et ont également été touchés par la dernière loi de finances rectificative. Cette dernière a non seulement accentué le coût de ces démarches pour le contribuable, mais a aussi supprimé la mise à jour des seuils et abattements revus annuellement, au regard de l’impôt sur le revenu.

Cette mesure, dans le cadre d’inflation actuel, accable de fait encore un peu plus les ménages français désireux de léguer leur patrimoine dans les meilleures conditions. Nous vous proposons néanmoins ici de parcourir ensemble les solutions à envisager pour optimiser au mieux vos legs.

Comment les droits de mutation sont-ils calculés ?

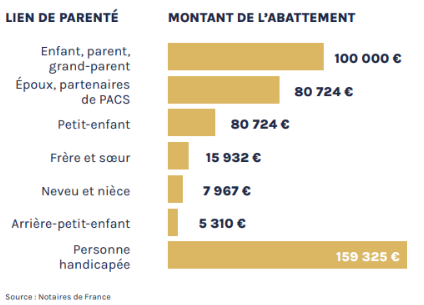

Ils sont établis à partir des sommes données ou de la valeur des biens que l’on souhaite transmettre et ce après avoir procédé à l’abattement relatif au lien de parenté. Ce principe vaut autant pour les « dons manuels » que pour les donations faites devant notaire ou lorsqu’il s’agit de léguer des biens immobiliers et il s’applique encore dans le cadre de « donation partage » ou dite « simple ».

Cette règle s’applique quelque soit l’âge du donateur et peut concerner des donataires mineurs. Ainsi les montants maximums se répartissent comme suit :

Opter pour des dons réguliers

La plupart des contribuables ont connaissance de cette règle selon laquelle, tous les quinze ans, il est en effet possible de bénéficier à nouveau de tous les avantages fiscaux relatifs aux dons effectués sous forme d’argent. Bien entendu, cet avantage s’applique à condition d’avoir consciencieusement déclaré ses donations et dons.

Penser à donner en tant que couple

Il est à noter que dans le cadre d’une donation liée à des biens communs, l’exonération applicable n’est valable qu’une seule fois si la démarche n’est effectuée que par l’un des membres du couple. Procéder à une donation commune, c’est-à-dire à une « donation conjonctive », offre la possibilité de multiplier par deux la somme maximale et permet donc de profiter également deux fois de la règle relative aux droits de donations.

L'exonération liée aux donations de sommes d'argent

Les dons sous forme d’argent, qu’il s’agisse de virements, de chèques ou d’espèces, permettent

de bénéficier d’exonération de droits à payer et ce jusqu’ à 31 865 euros. Cette règle concerne les enfants, petits-enfants, arrière-petits-enfants et les nièces et neveux dans le cas où le donateur n’aurait aucun descendant.

Cela s’applique aux donateurs âgés de moins de 80 ans et côté donataires, ces derniers doivent avoir plus de 18 ans ou être « émancipés », dans le cas où ils seraient encore mineurs.

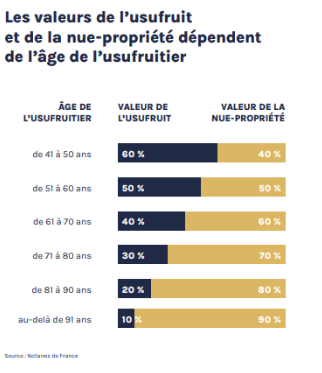

Choisir de donner uniquement en nue-propriété

Dans le cadre de dons « immobiliers », il est possible de profiter de la loi selon laquelle une donation peut être effectuée sous le régime de la nue-propriété.

Dans ce cas, lorsque le donataire choisit de ne conserver que l’usufruit du bien en question, cette démarche donne accès à d’intéressants abattements liés à la parenté. La valeur de la nue-propriété du bien, déterminée lors de la donation, est retenue pour calculer les droits qui en découlent.

L’application de ces dispositifs peut s’avérer complexe, notamment dans le suivi des démarches administratives qui en découlent. N’hésitez pas à solliciter l’accompagnement d’un expert Valority dans la réalisation de votre projet de donation.

Nos conseillers Valority vous guident pour trouver la solution la plus adaptée à votre situation comme à vos aspirations.

Source : https://www.lesechos.fr/patrimoine/impots/impots-6-astuces-pour-optimiser-les-abattements-sur-les-donations-2042224